【実体験】生命保険の見直しで節約!本当に必要な保険金の計算方法

生命保険を見直したいけど、「面倒だな」「どうやって見直したらいいのか分からない」という方もいらっしゃると思います。

しかし、生命保険を見直すことは、家族を守るためにとても大切です。

万が一の時、加入していた保険では、「お金が足りない」と、残された家族が大変だもんね。

そうならないように、きちんと計算して必要な保険に入る必要があるよ!

本当に必要な保険だけにすることで、家族を守るだけでなく、大きな節約につながります。

私が実践してきた内容をもとに、「保険の見直すために必要なこと」を共有したいと思います。参考になれば嬉しいです!

- 加入している保険に不安を感じている

- 生命保険が大きな負担になっている

- どのように保険を見直せばいいか分からない

保険の「内容」と「目的」を理解する

保険とは、日常生活に起こる様々なリスクに対して備える手段です。

主に、生命保険と損害保険があります。

生命保険…死亡、病気、ケガに備える保険(終身保険・定期保険・医療保険など)

損害保険…災害や事故に備える保険(火災保険・地震保険・自動車保険など)

加入している保険が「どんな内容で、どんな目的で加入しているのか」を理解することが大切です。

私自身、内容・目的をあまり理解せず、加入しておけば「安心」という気持ちで、保険営業マンの勧められた保険に入っていました。

このように、内容と目的を理解ないで保険に入ってしまうと、必要ない保険に無駄にお金を払い続けてしまいます。

「内容」や「目的」を理解するだけで、必要無い保険を解約することができます。

保険の「内容」と「目的」を理解するのが重要だと痛感しています。

「保険を解約するのが不安」という方は、後田亨さんの著書「この保険解約してもいいですか?」を読んでいただくと、「本当に必要な保険」を理解することができる思います。

私も、この本を読んで、「保険の仕組み」「保険の裏側」「保険の本当の目的」を理解することができて、不要な保険を納得して解約することができました。

この本は、質問形式になっていてとても読みやすく分かりやすいのでおすすめです!

保険の「本質」を理解する

経済評論家の山崎元さんが、著書の中で「保険」について以下のように書かれていました。

保険それ自体は、(1)滅多に怒らないことだけれども、(2)起こった場合の損失が破壊的に大きい、リスク・イベントに対して、人が集団で対処する巧妙で賢い仕組みだ。

保険を利用することが経済的意思決定として正当化されうる必要条件はこの(1)と(2)を満たすことだ。

まさに、「保険の本質」だと思います。参考にさせていただきました。

起こる可能性は低いが、金銭的損失が大きく、貯金では払いきれないリスクに備えるもの

「貯金では払えないリスク」に対して保険をかけておくということが大切です。

・子供がいる家庭を養う収入の柱が、亡くなってしまう

まずは、自分の貯金を把握して、貯金では払いきれないリスクに対して必要な保険に加入することが重要です。

漠然とした不安が取り除かれる

加入している保険の内容や目的をきちとんと理解すれば、明らかに必要のない保険であれば、解約することができます。

しかし、「不安」があるため、解約できないという保険もあると思います。

私も、漠然とした「不安」があったため、加入している保険がいくつもありました。

「YouTubeお金の大学の両学長」の動画がきっかけに、保険の本質を知り、山崎元さんの本でさらに理解することができて、漠然とした不安を取り除くことができました。

以下のことが明確になることで、漠然とした不安が無くなる

- 本当に必要な保険が何なのか

- リスクに対していくら必要なのか

「不安」という感情で保険を選ぶのではなく、本当に「必要な保険」を選ぶことができるようになります。

山崎元さんの本の中で、以下のように書かれていたので共有します。

保険はお金の問題だ。感情を交えずに損得と必要性の有無で判断したい。

保険一般として、利用の判断基準は、「損か、得か?」ではなく、「損だけれども、必要か?」であるべきだ。

保険を「感情」で選んでしまいがちですが、「感情」ではなく、損をしたとしても、本当に「必要」な保険を選ぶことが大切だということを、強く感じさせられました。

必要な保険を考える大切さ

私が本当に必要な生命保険は、以下の保険だけでした。

自分が死亡したときに受け取れる保険 → 残された家族が生活していくため

私が死亡した時、残された家族が生活していくための保険が必要でした。

しかし、以前加入していた保険の保険金では、残された家族に必要なお金が足りていませんでした。

もし、何も考えずに勧められた保険に加入し続けていたら、残された家族がお金で苦労することになっていたと思うと、本当にゾッとします。

考えて保険を見直したことで、

- 必要ない保険を解約できた

- 本当に必要な保険に入れた

- 月々の保険料は安くなった

「自分で考えて保険を見直す」って本当に大切ですね。

保険営業マンにおすすめされた保険であっても、言われるがまま契約するのではなく、きちんと考えて判断しなくてはいけないと反省しました。

「自分で考える大切さ」をあらためて感じています。

いくら保険金が必要か計算する

自分で考えると言っても、「何をもとに考えれば良いのか」「保険金はどのように決めたらいいのか」と思う方もいらっしゃると思います。

そこで、以下の7点を考えて保険金を決めていくと良いと思います。

私自身、以下のことを考えて保険金を計算しました。

- 純資産を把握する

- 基本生活費を把握する

- 将来必要なお金を考える

- 遺族年金を理解する

- 住宅ローン団信を考える

- 配偶者の就労状況を考える

純資産を把握する

純資産=資産-負債

資産…価値を持つもの(現金・預金・投資資産・不動産・車など)

負債…返済義務があるもの(住宅ローン・教育ローン・自動車ローン・消費者ローンなど)

保険金を決める上で、純資産つまり、資産と負債を把握することはとても重要です。

純資産を把握することは、以下の点で重要になります。

つまり、純資産を把握しないと、以下のようなことが起こってしまいます。

- 必要以上の保険に入ってしまい、無駄なお金を払ってしまう

- 保険金が足りず、残された家族がお金に困ってしまう可能性がある

貯金1000万円、ローン300万円

資産1000万円-負債300万円

=純資産700万円

700万円分は、生活費や緊急時に備えられるため、保険金額を抑えられる

貯金300万円、ローン500万円

資産300万円-負債500万円

=純資産-200万円

貯金が300万円あるから「大丈夫だろう」と思って、保険金を減らしてしまうと、掛けていた保険金だけでは足りないという可能性もある

そのため、保険金を増やしたほうが良い

資産だけではなく、負債も、残された家族に引き継がれてしまう場合もあります。

保険金を決めるにあたって、貯金(資産)だけではなく、借金(負債)も把握することが大切です。

基本生活費を把握する

「現在いくらで生活しているのか」(基本生活費)を把握することが大切です。

適当に「これぐらいだろう」と支出を見積もっても、間違っている可能性は高いと思います。

- 支出を少なく見積ると、保険金が足らなくなってしまう

- 支出を多く見積もると、過剰な保険金により、無駄な保険料を払ってしまう

多い分には、毎月の保険料が「もったいない」だけで済みます。

しかし、少なく見積もってしまうと生活費が足りなくなってしまい、残された家族がお金で苦労してしまいます。

家計簿をつけることの大切さ

生活費を把握する際、できれば1年間通しての生活費を把握するほうが良いと思います。

毎月の生活費に加えて、固定資産税や自動車税など、年間の支払いもあるからです。

しかし、年間の生活費を把握するのは、難しいと思います。

そこで、家計簿をつけることがとても大切になってきます。

家計簿をつけるのは、「面倒だなあ」と感じるかもしれません。

私自身も、家計簿が面倒で続かなかったという経験があります。

しかし、今は「マネーフォワードME」という家計簿アプリを使い、楽に家計簿をつけることができます。

ぜひ、「家計簿アプリ」を使ってみて、生活費を把握することをおすすめします。

将来必要なお金を考える

最低限の生活費だけでは、十分ではありません。

将来のための「子供の教育資金」「老後の資金」なども考えておくことも大切です。

保険金を決めるにあたり、以下の点で、「将来かかるお金について」も考えておく必要があります。

「将来の必要なお金について考える」ということは、「将来のライフプラン考える」ということです。

実際の生活においても、ライフプランは考えておいた方が良さそう

ライフプランは考えておくと将来のお金の不安が減るよ!

ライフプラン…人生における様々なイベントに必要になるお金を予想して計画をたてること

- 車の購入

- 住宅の購入

- 子供の教育資金(特に大学資金)

- 親の介護

- 住宅のリフォーム

- 老後資金

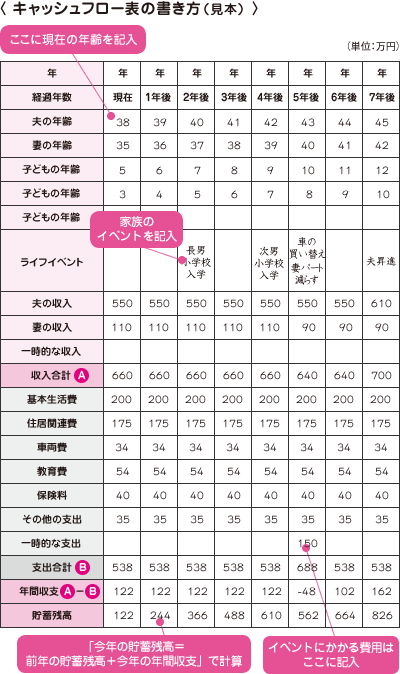

ライフプランといっても、そんなに難しいことはありません。

1年間の実績をもとに、2年、3年...と計算し、ライフイベントを追加していくだけで簡易のライフプランは作ることができます。

FP協会のホームページに分かりやすい表があったので、参考にしてみると良いと思います。

引用元:日本FP協会

将来のライフプランが分かると、「年間いくら貯金する必要があるのか」がわかってきます。

そうすると、「基本生活費」に「将来のための貯金額」を合わせたお金が「本当に必要なお金」ということになります。

「本当に必要なお金」

=基本生活費+将来のための貯金額

例1

生活費360万円+貯金額80万円

=440万円/年

遺族年金を理解する

私自身、「遺族年金」という言葉は知っていましたが、内容まで理解していませんでした。

「遺族年金」を理解することは、保険金額を決めるにあたって、以下の点でとても重要です。

遺族基礎年金と遺族厚生年金について

遺族年金とは

遺族年金は、国民年金または厚生年金保険の被保険者または被保険者であった方が、亡くなったときに、その方によって生計を維持されていた遺族が受けることができる年金です。

遺族年金には、「遺族基礎年金」「遺族厚生年金」があり、亡くなった方の年金の加入状況などによって、いずれかまたは両方の年金が支給されます。

遺族基礎年金

国民年金の被保険者等であった方が、受給要件を満たしている場合、亡くなった方によって生計を維持されていた「子のある配偶者」または「子」が、遺族基礎年金を受け取ることができます。

※「子」とは18歳になった年度の3月31日までにある方、または20歳未満で障害年金の障害等級1級または2級の状態にある方をさします。

遺族厚生年金

厚生年金保険の被保険者等であった方が、受給要件を満たしている場合、亡くなった方によって生計を維持されていた遺族が、遺族厚生年金を受け取ることができます。

遺族年金は、「子供がいる家庭」にとって大きな支えになります。

しかし、「遺族基礎年金」は18歳以下の子供がいないと受給できないとういうことは注意が必要です。

しかし、子供が18歳過ぎた後、遺族厚生年金の「中高齢寡婦加算」の対象になる可能性もあるので頭に入れておくと良いと思います。

中高齢寡婦加算について

次のいずれかに該当する妻が受ける遺族厚生年金(※1)には、40歳から65歳になるまでの間、612,000円(年額)が加算されます。これを、中高齢寡婦加算といいます。

- 夫が亡くなったとき、40歳以上65歳未満で、生計を同じくしている子(※2)がいない妻。

- 遺族厚生年金と遺族基礎年金を受けていた子のある妻(※3)が、子が18歳到達年度の末日に達した(障害の状態にある場合は20歳に達した)等のため、遺族基礎年金を受給できなくなったとき。

遺族年金の年金額について

また、「遺族基礎年金」と「遺族厚生年金」をそれぞれの年金額を理解することが重要です。

遺族基礎年金の年金額(令和6年4月分から)

子のある配偶者が受け取るとき

| 昭和31年4月2日以後生まれの方 | 816,000円 + 子の加算額 |

|---|---|

| 昭和31年4月1日以前生まれの方 | 813,700円 + 子の加算額 |

- 1人目および2人目の子の加算額 各234,800円

- 3人目以降の子の加算額 各78,300円

引用元:日本年金機構(遺族基礎年金(受給要件・対象者・年金額))

遺族厚生年金の年金額

遺族厚生年金の年金額は、死亡した方の老齢厚生年金の報酬比例部分(※1)の4分の3の額となります。

なお、上記受給要件の1、2および3に基づく遺族厚生年金の場合、報酬比例部分の計算において、厚生年金の被保険者期間が300月(25年)未満の場合は、300月とみなして計算します。

※1 報酬比例部分

報酬比例部分とは、老齢厚生年金、障害厚生年金、遺族厚生年金のいずれの給付においても、年金額の計算の基礎となるものです。

年金の加入期間や過去の報酬等に応じて決まるもので、計算方法は次のとおりです。

報酬比例部分 = A + B

A:平成15年3月以前の加入期間

平均標準報酬月額(※2)×7.125/1000×加入期間の月数

B:平成15年4月以降の加入期間

平均標準報酬月額(※3)×5.481/1000×加入期間の月数

※2 平均標準報酬月額とは、平成15年3月以前の加入期間について、計算の基礎となる各月の標準報酬月額の総額を、平成15年3月以前の加入期間で割って得た額です。

※3 平均標準報酬額とは、平成15年4月以降の加入期間について、計算の基礎となる各月の標準報酬月額と標準賞与額の総額を、平成15年4月以降の加入期間で割って得た額です。

引用元:日本年金機構(報酬比例部分)

遺族基礎年金については、計算できますが、遺族厚生年金については、平均標準報酬額が分からないと、正確な計算はできないですが、だいたいの計算はできます。

例2

4人家族(夫35歳、妻30歳、18歳以下の子供2人)

夫:会社員(平均標準報酬額30万円) 妻:専業主婦

①遺族基礎年金=813,700円+(234,800円×2人)

=1,283,300円/年

②遺族厚生年金=300,000円×5.481/1000×300月※×3/4

=369,967円/年

※25年未満の場合は、300月とみなす

①遺族基礎年金+②遺族厚生年金

=1,283,300円+369,967円

=1,653,267円/年÷12=137,772/月

年額約165万円 月額約13.8万円

年間の生活費が例1を参考に440万円(生活費360万円+貯金80万円)の家庭なら、遺族年金分を差し引いて

生活費440万円ー遺族年金165万円

=275万円/年

年間275万円の生活費が必要ということになる

このように、遺族年金分、必要な生活費を抑えることができます。

住宅ローンの団信を考える

住宅ローンを組んでいる場合、団信(団体信用生命保険)に加入している方が多いと思います。

住宅ローンの団信も生命保険です。

団信を理解することは、保険金額を決めるうえで、以下の点で、重要になります。

団信は、ローン契約者が死亡、高度障害になったしまった場合、保険金がローンの残高返済に充てられるという仕組みです。

私が死亡した場合、「住宅ローン」が返済され、毎月の住居費が無くなります。

必要な生活費=生活費‐住居費(住宅ローン)

例3

例2の遺族年金を差し引いた生活費の中に、ローン返済毎月7万円しているとする

ローン返済7万円×12=84万円/年

生活費275万円ー住居費84万円

=191万円/年

年間約190万円の生活費が必要ということになる

このように、住宅ローンの団信により、必要な生活費を抑えることができます。

配偶者の就労状況

「配偶者が働くかどうか」というのは、保険金額を決めるうえでとても重要です。

例4

配偶者が年間70万円(約月6万円)の収入がある場合

例3の金額から収入分を差し引いて

生活費191万円-収入70万円

=121万円/年

年間約120万円(10万円/月)の生活費が必要ということになる

配偶者が、働いていない場合でも、将来働く意向があるかどうかは確認しておくことが大切です。

残された配偶者が、働きながら「家事」「子育て」をすることが可能かどうかは、きちんと考えておく必要があると思います。

最適な保険は「収入保障保険」

計算はできたが、「どんな保険が良いのか」と思う方もいらっしゃると思います。

死亡保険も、様々な種類があり、それぞれ特徴があるので、自分の目的に合った保険を選ぶことが大切です。

死亡保険…被保険者が死亡、または高度障害状態になった場合に、保険金が支払われる生命保険

代表的な死亡保険

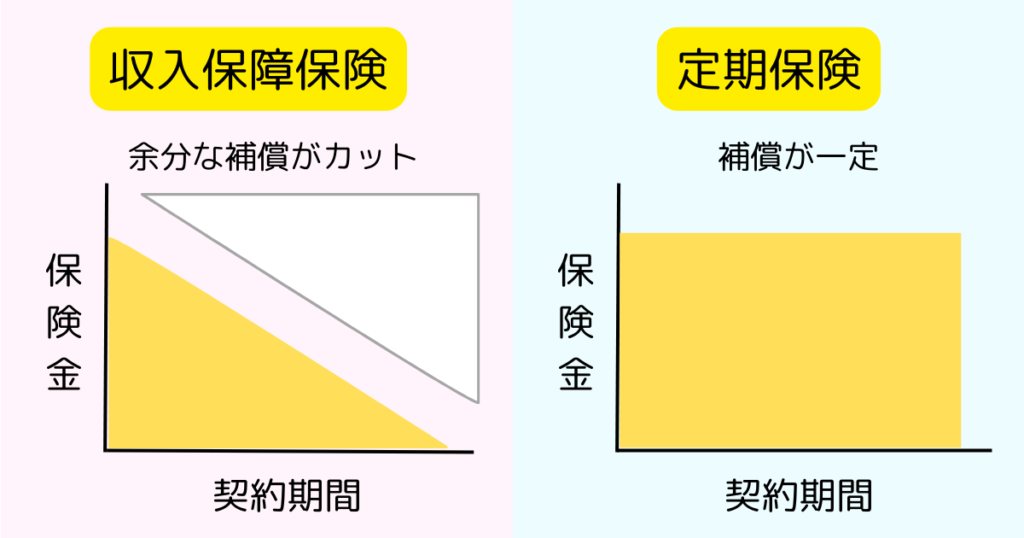

- 定期保険…一定期間(10年、20年など)に限り、保障がある保険

- 終身保険…一生涯保障が続く保険

- 養老保険…一定期間保障があり、満期時に満期保険金が支払われる保険

- 収入保障保険…残りの保障期間に応じて、一定額を毎月(または年)で支払われる保険

「子供が成人になるまで残された家族のために」という目的であれば、「収入保障保険」が最適だと思います。

山崎元さんの本の中で、以下のように書かれていました。

子供が成人になるまでの期間限定で、掛け捨ての保険がいい。

なお、この目的の保険について、生命保険評論家の後田亨氏が教えてくれたのは、所得保証保険だ。

この本を参考にさせてもらい、現在私が加入している保険は、第一生命の「家族所得保障保険」という保険です。

ネットの保険の方が少し安いですが、私は対面の保険を選びました。

私ができることは少しでも、その負担を少しでも減らしてあげることです。

「知っている担当者に対面でサポートしてもらえる」ことで、少しでも安心感や、負担を減らせると思ったため、対面の保険を選びました。

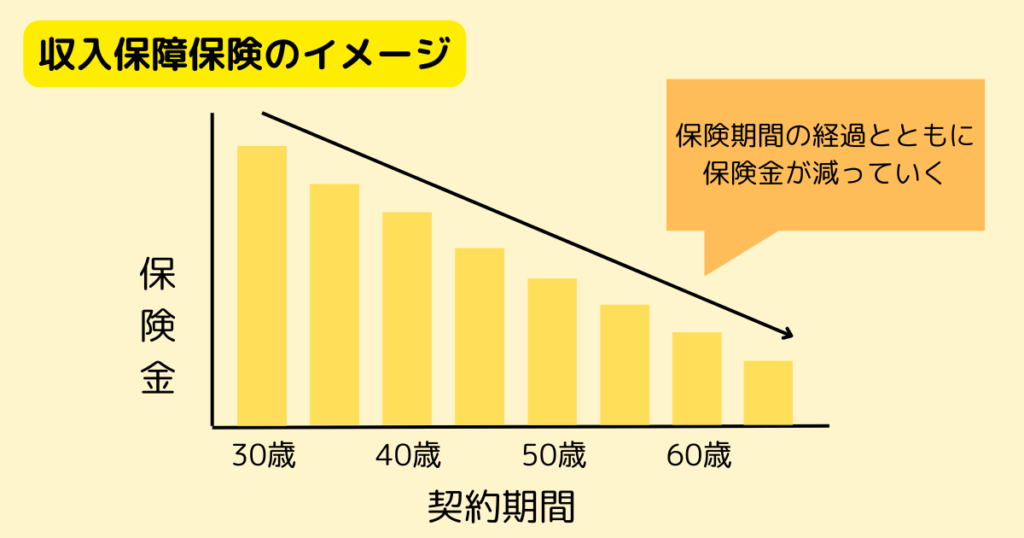

収入保障保険とは

収入保障保険…被保険者が死亡または高度障害状態になったときに、毎月もしくは毎年一定額の保険金を、保険期間が終わるまで受け取れる保険

以下のような特徴があります。

保険期間の経過とともに保険金の受取総額が減る

- 早くに死亡した場合:保険金総額が大きくなる

- 遅くにに死亡した場合:保険金総額が少なくなる

収入保障保険を選んだ理由

私自身、以下の理由で「収入保障保険」に加入しています。

- 保険料が抑えられる

- 保険金の受取り方法が選べるものが多い

保険料が抑えられる

定期保険は一定期間、決まった保障に対して、収入保障保険は、毎年保険金が減額されていきます。

「減額されてしまう」というとあまり良くない響きですが、残された家族の生活していくためのお金なので、年々必要なお金は減っていきます。

子供が成長して大人になるまでの期間は、短くなっていきますからね。

今亡くなるより10年後の方が、必要なお金は減っていきます。

保険金が年々減額されていくため、余計な保険を省くことで、保険料が抑えられるというメリットがあります。

保険金の受取り方法が選べる

残された家族(特に配偶者)が、お金の管理をしていかなければなりません。

「一括」で死亡保険金を受け取るより、「定期的」に(毎月・毎年)受け取れる方が、「お金を管理する負担」、「心理的負担」が軽減されると思います。

しかし、「家族構成」「経済」「緊急時」など状況によっては、「一括」の方が良い場合もあります。

収入保障保険は、保険金の受取り方法が選べる保険が多いというのも魅力の一つです。

「一括」か「定期的」か(一括にするともらえる保険金は少し減ってしまうことが多い)

柔軟な選択ができるというのも「安心」につながります。

「一括」「定期的」に受け取る考えられるメリット・デメリットになります。

メリット

- 大きな支払いに即対応できる

借金を一括返済する場合、一括で返却できることで金利の負担を軽減できる。また、借金を返さなけばならないというプレッシャーを取り除くことができる。

緊急時で大きなお金が必要になったときに対応ができる

デメリット

- お金の管理が難しい

扱ったことのない大金を受け取ってしまうと、無駄な浪費など、お金の管理が難しくなってしまいます。将来のことまで考えてお金の配分を決めていかなければ、「将来お金が足りない」という可能性がある。

- 将来のお金の心理的不安が大きい

受け取った保険金を使っていくにつれて、年々お金が減っていきます。お金が減っていくという心理的負担が大きい

収入保障保険は、保険金を定期的に(毎月もしくは毎年)受け取ることができることができます。

メリット

- お金の管理がしやすくなる

決まったお金しか使えないため、無駄な浪費で使いすぎてしまうということが防げる

- 将来のお金への不安という心理的負担も軽減できる

定期的にお金が入ってくるため、お金が減っていくという不安が減る

デメリット

- 物価変動やインフレのリスクがある

契約の時点では、十分な金額だったとしても、インフレによって価値が目減りする可能性がある。インフレによる物価上昇で、十分カバーできない可能性もある

- 緊急で大きな支出に対応しにくい

緊急時で大きなお金が必要になったとき対応が難しい

まとめ

家族を守るためには、保険を見直すことがとても大切!

- 本当に必要な保険に加入できる

- 不要な保険を解約できる

- 大きな節約になる可能性がある

- 保険の「内容」と「目的」を理解する

- 保険の本質を理解する

起こる可能性は低いが、金銭的損失が大きく、貯金では払いきれないリスクに備えるもの

- 純資産を把握する

- 基本生活費を把握する

- 将来必要なお金を考える

- 遺族年金を理解する

- 住宅ローン団信を考える

- 配偶者の就労状況を考える

- 保険料が抑えられる

- 残された家族のお金の管理や心理的負担が減る

最後まで、読んでいただきありがとうございました。少しでも参考になったら嬉しいです!

後田亨さんの著書「この保険解約してもいいですか?」と山崎元さんの「がんになってわかったお金と人生の本質」という本がとても参考になりましたので、おすすめです。ぜひ読んでみてください!